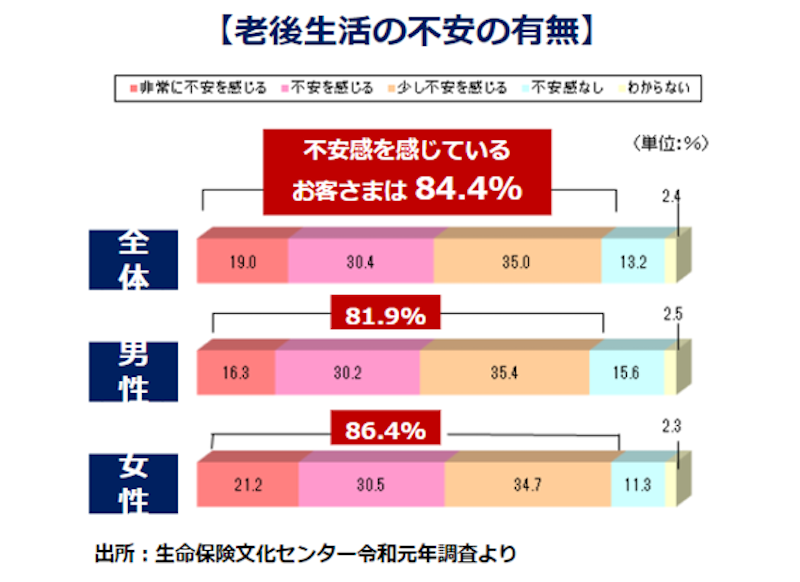

寿命が延び、「人生100年時代」とも呼ばれる昨今の日本。年金の支給開始年齢が引き上げられることによって、年金が支給されるまでの間に自分で生活費を捻出する「自助努力」が必要とも言われ、「老後2000万円問題」と共に多くの方に不安を与えています。

そんな老後への不安や心配のためにも、「老後に使うであろう資産を自分自身で作っておく」必要がありますが、その資産設計はどのようにすればいいのでしょうか。

老後への不安を解消するために「資産運用」を始めよう

「老後20年〜30年間で、夫婦で生活する場合約1,300万円〜2,000万円程度のお金が不足する可能性がある」という金融庁内の金融審議会による試算から物議を醸し、大きな問題へと発展した「老後2,000万円問題」。

この問題は決して対岸の火事ではなく、自分自身の数十年後の未来に関わってくる問題です。さらに言ってしまえば、この試算は2017年のもの。

物価がこのまま上がり続ければ、2500万円〜3000万円、さらにもっと多額のお金が不足してしまう、という状況もあり得ないことではありません。

しかし、自分が定年をして老後に生活するためのお金を作る、というのはどこか曖昧な部分もあり、「どうしても身近なことに感じられない」という方も多いのではないでしょうか。

老後の生活のための資産設計・運用をする方法は様々ですが、その中でも「誰でも簡単に始めることが出来る資産設計・運用の方法」を、今回は紹介したいと思います。

●貯金(貯蓄)

最も簡単で誰もが知っている資産設計の方法が、この「貯金」です。預金保険制度によって、金融機関がたとえ破綻したとしても預けたお金は保証されている点が特徴です。

この貯金の中でも、老後の資産設計におすすめなのが「積立型の定期預金」。普通預金と異なり、定期預金は「解約」をしなければ預けているお金を自由に引き出すことは出来ないため、「お金を持っていると使いそう」と心配されている方にも安心出来る方法です。

また、既に多くの方が一定の理解をしている方法でもあるため、安心して始めやすいというのが大きな利点でもあります。

●投資

投資は最近になって特に盛んとなっている資産運用の方法です。

資産運用で若い世代からも注目を集めている「iDeCo(イデコ・個人型確定拠出年金)」「つみたてNISA(ニーサ)」もこの投資に入ります。

iDeCo・NISAは運用益が非課税となるため、本来税金として徴収されるはずだった税金額(20.315%)をさらに運用資金に充てることが出来たり、利益として受け取ることが出来る点が非常に大きなポイント。

また、老後の資産設計手法の1つとして最も推奨されている手法のため、「情報が集まりやすい」「周囲に始めている人がいる可能性が高い(相談しやすい)」こともメリットの1つと言えるでしょう。

●個人年金保険

個人年金保険は、民間の保険会社などが提供している保険商品などのことを指し、「私的年金」などとも呼ばれることもあります。

投資信託や株式投資等に比べると大きく資産が増えにくい部分もあるものの、貯金よりも遥かに多い返戻金や、途中解約出来ない「iDeCo」などと違って途中解約を行うことができ、それまで払っていた分の返戻金を受け取れる、という柔軟性が魅力です。

ソニー生命から無告知型の「変額個人年金保険」登場

ソニー生命保険株式会社は、新しく「変額個人年金保険(無告知型)22(無配当)」および「一時払変額個人年金保険(無告知型)22(無配当)」の2商品を、10月2日より発売することを発表しています。

「変額個人年金」は運用実績に応じて年金額が変動(増減)することが特徴で、払い込み額はユーザーごとのライフプランに応じたオーダーメイドで保険料を設定可能となっています。

出産育児や子供の進学といったライフステージだけでなく、海外旅行や将来的な移住計画など、ユーザーの夢や目標設定に沿った資産形成をサポートしてくれる商品。

また保険商品のため、年金支払の開始日前に被保険者に万一のことがあった場合、死亡給付金(積立金額)や災害死亡給付金(積立金額×1.1)が支払われる点が特徴。

さらに無告知型とは「持病などの申告が必要ない形式」のため、がんや糖尿病・心臓病といった重い病気を患っている方でも申し込みが出来ます。

毎月の保険料という形で積み立てを行うことが出来るほか、国内外の債券・株式・リート等を16種類から最大8種類まで自由に組み合わせることが出来る自由度もウリとなっていて、年金の受け取り年齢も50〜95歳の間で何度でも自由に設定可能。

流石に95歳で受け取ろうと考える方は殆どいないかと思いますが、基礎年金+貯蓄だけでは生活が難しい、と言われている方のための資産運用の1つです。少しでも早く生活を楽にしたい場合は50歳から、退職後のセカンドライフから余裕をもたせたい方は65歳から等、自身のライフプランに合わせた活用方法が可能となっています。

老後の資産設計は、人生100年時代となった現代こそ重要となってきます。

「少なくとも老後1,300万円〜2,000万円足りなくなる」という試算も出る程で、さらにそこから病気・怪我の入院や、介護が必要になった場合などは、さらに出費が嵩むことになります。

もちろん1つに絞らず、「貯金30%:投資70%」「貯金40%:投資30%:個人年金保険30%」と割合を決めて資産運用することが大切です。

資産設計の基本である「貯金」はもちろん、「投資」や「個人年金保険」などの資産運用の方法やそれぞれのメリット・デメリットを調べ、自分に合った資産運用・割合を早めに決めて行うことが重要となるでしょう。